「自分の年収でも住宅ローンが組めるのだろうか…」

「安心して組める住宅ローンってどれかな?」

家を買うにあたりたいていの人が住宅ローンを組むみますが、自身の年収や、住宅ローンの選択に悩む方も少なくありません。

そこで今回は、長期的に低い固定金利を利用できる「フラット35s」についてわかりやすく解説します。

年収や審査基準が気になる方、購入物件が長期優良住宅の方は参考にしてみてくださいね。

フラット35sとは

フラット35sとは、フラット35を申し込んだ人で長期優良住宅など質の高い住宅を取得する場合、一定の条件を満たすことで金利を安くできる住宅ローンです。以下では、フラット35sの概要や質の高い住宅とはなにか?について解説します。

フラット35sは長期優良住宅向け住宅ローン

フラット35sとは「長期優良住宅」と呼ばれる質の高い住宅を取得する場合に申込可能な住宅ローンです。

フラット35sでは、フラット35の金利を決まった期間のあいだ、引き下げることができます。つまりフラット35やフラット20を利用する方が対象です。

そもそもフラット35とは、数ある住宅ローンのなかでも固定金利型住宅ローンの代表格です。

全国300以上の金融機関が住宅金融支援機構と提携して扱う商品で、住宅の購入や建設資金として利用できます。

フラット35の特徴は、2つ。

- 民間金融機関の住宅ローン商品に比べ金利は少し高め

- 固定金利なので、返済額の見通しが立ちやすい

フラット35sとフラット35の違いは、ずばり金利。条件に合えば、フラット35sの方がより安くなります。

長期優良住宅とは

「質の高い住宅(長期優良住宅)」とはなんでしょうか。

国によると「長期優良住宅」とは「長期優良住宅認定制度」の基準をクリアし、認定を受けている家が該当します。

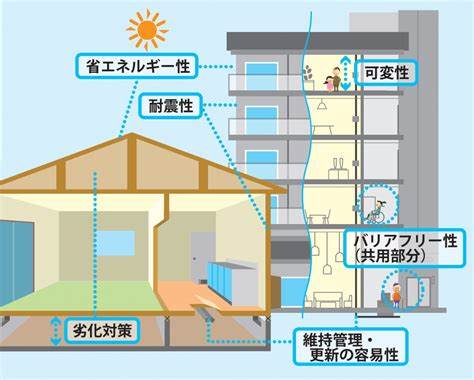

かんたんにいうと、長く住んでも・災害に合っても老朽化しずらく、また、気候に影響されず湿度や気温が保たれ過ごしやすい家であり、さらに電気代など消費エネルギーが太陽光発電などでまかなわれ省エネである、そのような家のことです。

イメージとしてはこんな感じです。

具体的には、以下の4つの住宅性能基準のうち、どれか1つを満たす住宅が該当します。

【4つの住宅性能基準】

| ①省エネルギー性 | ②耐震性 |

| ③バリアフリー性 | ④耐久性・可変性 |

なお、長期優良住宅に住むと以下のようなメリットがありますよ。

【住宅性能ごとのメリット】

| ①省エネルギー性 | 夏は涼しく冬は暖かいため、冷暖房費が節約できる |

| ②耐震性 | 地震に強く、長期優良住宅であることで地震保険も割引となる |

| ③バリアフリー性 | 将来の生活も安心。老後のバリアフリー工事費を削減 |

| ④耐久性・可変性 | 丈夫なつくりのため、将来の修繕費用が削減 |

それ以外にも、長期優良住宅の最大のメリットは住宅ローン金利引き下げが受けられる点です。

それだけではなく、税の特例措置が受けられます。

それによって住宅ローン控除の限度額が増える、場合によっては国からの補助金を受けられるなど、多くのメリットが享受できるのです。

フラット35sに向いている人・やめたほうがいい人

では、フラット35sに向いている人とはどのような人でしょうか。反面、やめておいたほうがいい人についても順にポイントを見ていきましょう。

フラット35sに向いている人

フラット35sが向いている人は以下のような場合です。

- 長期優良住宅など質の高い住宅を取得する人

- 計画的な返済をしたい人

- 個人事業主

- 健康に不安がある人

- 転職したての人

質の高い住宅には、金利引き下げが適用されます。

長期固定金利を検討中で、耐震等級3や断熱等性能等級4以上など住宅の適用条件が合致するなら、前向きに利用を検討してみましょう。

固定金利は変動金利と違い、毎月返済額の利息部分の金額が固まりますよね。したがって、安心して過ごせるうえ、返済計画がたてやすいです。

また、個人事業主で銀行融資が下りなかった方、転職したばかり(転職後1年未満など)の方などに向いています。

なぜなら、フラット35sは雇用形態・勤続年数などが申込み要件となっていないためです。

さらに、健康に不安があることが原因で銀行の団体信用生命保険の審査に通らなかった方も安心。

フラット35sでは健康上の理由その他の事情で団体信用生命保険に加入しなくても、利用が可能です。

しかしその場合、債務者死亡でも住宅ローン残高はゼロにはなりませんのでご注意ください。

フラット35sはやめたほうがいい人

反対に、フラット35sをおすすめしない人とは、以下に合う人です。

- 安い金利でなるべく毎月返済額をおさえたい人

- 頭金が用意できない人

- 繰り上げ返済を考えている人

- 借換でフラット35sを検討している人

- 審査基準を満たしていない人

まずは金利の話をしましょう。

変動金利は、10数年前に底打ちといわれながらも、現在、さらに低金利となっています。

金利は上がったとしても徐々に上がります。急激な上昇は考えにくいでしょう。メガバンクの金利上昇に沿って地方銀行も金利を上げるのが通例です。

以上のことから、固定金利と同水準までに変動金利が上がることは考えにくく、月々の返済額や総返済額をおさえたい場合は変動金利がおすすめです。固定金利と比べ、毎月1万円くらいは返済額は変わります。

さて、次はフラット35sにおいて金利を左右する頭金についてです。

フラット35では、融資率9割超・9割以下で金利が変わる仕組みです。したがって、頭金が多ければ金利も安くなる反面、頭金が用意できなければ金利が高くなります。

最後に、フラット35sは繰り上げ返済手数料が無料である点がメリットです。一方、ネット返済なら10万円からであるのに対し、金融機関窓口での返済は100万円以上からとなる点はデメリットといえるでしょう。

また、フラット35sを借換融資に利用することはできません。そのほか、利用要件として申込時の年齢や年収に占める年間合計返済額の割合(=総返済負担率)などを満たす必要があります。それらについては次章でくわしく見ていきましょう。

フラット35sの基準

フラット35s申込みはフラット35の利用者に限れられ、違う点は金利です。以下では、フラット35sを利用するために必要なフラット35の利用条件や審査基準について解説します。

フラット35sの利用条件と審査基準

まずは、フラット35の利用条件のなかでも重要な8つのポイントを見てみましょう。

【フラット35利用条件】

| 1.申込要件 | ①申込時の年齢が満70歳未満の方(親子リレー返済をご利用の場合は、満70歳以上の方も申込可) ②日本国籍の方、永住許可を受けている方または特別永住者の方 ③すべての借入れに関して、年収に占める年間合計返済額の割合(=総返済負担率)が以下基準を満たす方 【年収400万円未満:基準30%以下、年収400万円以上:基準35%以下】 ④借入対象となる住宅またはその敷地を共有する場合は、申込み本人が共有持分を持つなどの要件あり |

| 2.資金使途 | 申込本人またはその親族の方が居住するための新築住宅の建設・購入資金または中古住宅の購入資金 |

| 3.借入対象の住宅 | 敷地面積の要件はなし。住宅金融支援機構が定めた技術基準に適合する住宅または住宅の床面積が以下基準に適合する住宅 【一戸建て・連続建て・重ね建て270㎡以上、共同建て30㎡以上】 |

| 4.借入額 | 100万円以上8,000万円以下で1万円単位 |

| 5.借入期間 | 15年以上、かつ①「80歳」-「申込時の年齢」②35年のいずれか短い年数 |

| 6.借入金利 | 全期間固定金利(フラット35sなら借入金利を一定期間引き下げ) |

| 7.保証人 | 必要なし |

| 8.団体信用生命保険 | 任意加入 |

なお、③のすべての借入れには、フラット35・それ以外の住宅ローン・各種ローン(自動車・教育・カードローン・キャッシング・分割払いやリボ払い・賃貸予定または賃貸中の住宅に係る借入金など、収入合算者の分も含みます。

フラット35sの基準は厳しい?

民間金融機関の住宅ローンに比べると、勤続年数や団信の任意加入など人に関する条件はゆるい印象です。

しかし、フラット35・フラット35sは住宅の技術基準をしっかりクリアする必要があります。なぜなら、建物の基準をクリアしているかどうかで金利も決まってくるためです。

どのような勤め先で年収がどれくらいか、返済能力があるのかなどは民間金融機関も住宅金融支援機構も同様。ほぼ均一化された基準による審査で行われます。

審査の流れは以下をイメージしてみてください。事前審査申込から契約締結までは最低1か月はかかるでしょう。書類不備があればさらにかかることも。

| ①事前申込みを受けた金融機関が事前審査を行う/1~3日程度 ②事前審査が通れば本申込。金融機関が本審査を行う/1~2週間程度 ③住宅金融支援機構が本審査を行う/1~2週間程度 ④審査が通れば住宅建築着工 ⑤適合証明書を取得・提出 ⑥金融機関とフラット35sの借入契約を締結・ローン実行・抵当権設定・火災保険加入 |

フラット35s利用のための必要最低年収

フラット35の場合、年収に最低基準がありません。

転職直後で年収が少なめの人、個人事業主で収入が安定せずローン審査が通りにくい人でも申込みはできます(審査が通らない場合は借入不可)。

「自分は借りられるだろうか?」と悩んだ際は、総返済負担率を注意してみてみましょう。総返済負担率とは、年収に占める年間合計返済額の割合を指します。基準以内であれば、フラット35sを利用できる可能性があります。

総返済負担率=年間の返済額合計÷額面年収×100

フラット35の場合は以下のように基準が定められています。

| 年収 | 返済負担率 |

| 400万円未満 | 30%以下 |

| 400万円以上 | 35%以下 |

たとえば、額面年収が350万円の場合を考えてみましょう。

月々8万円の返済額なら年間(12か月)で96万円

総返済負担率:27%

30%以下で基準を満たすため、他条件が合えば申込みは可能です。

フラット35sの金利

フラット35とフラット35sの違いは金利です。ここでは、フラット35の金利プランA・Bそれぞれの適用条件を解説します。さらに、返済シミュレーションで借入れ後を可視化してみましょう。

フラット35にはAプランとBプランがある

2024年1月現在、フラット35の金利です。

【フラット35金利 2024年1月現在】

| 返済期間 | 15~20年 | 21~35年 |

| 金利範囲 | 年1.390%~年2.890% | 年1.870%~年3.370% |

| 提供する中で最も多い金利(最頻金利) | 年1.390% | 年1.870% |

フラット35sでは、フラット35の金利から一定の数値を引いた金利が適用されます。

例: フラット35 返済期間35年 基準金利1.87% 金利プランAが適用されるの場合

金利 1.87% - 差し引き幅 0.25% = 適用金利 1.62%(当初10年間)

一定の数値とは、フラット35s金利引き下げプランによって決まります。プランは住宅の性能によって区分されており、具体的には①のZEHプランがもっとも引き下げ率が高く、②金利プランA、③金利プランBになるにつれて引き下げ率が低くなります。つまり住宅性能の高さが高ければ高いほど、金利の引き下げ幅も大きくなるのです。

【フラット35s 3つの金利プラン】

| プラン①『ZEH(ゼッチ)』 | 借入~5年目まで | 年 -0.5% |

| 6~10年目まで | 年 -0.25% | |

| プラン②『金利プランA』 | 借入~10年目まで | 年 -0.25% |

| プラン③『金利プランB』 | 借入~5年目まで | 年 -0.25% |

| ※『ZEH』とは? 聞きなれない方も多いでしょう。 ZEHとは、net Zero Energy House(ネット・ゼロ・エネルギー・ハウス)の略称です。かんたんにいうと、住宅で消費するエネルギーに対して再生可能エネルギーなどを活用し、かつ消費エネルギーを抑える仕組みを備えることによって、結果的にエネルギー消費量をプラマイ(正味)ゼロ以下とすることを目指した住宅のこと。 税の優遇や補助金も受けられる場合があります。 |

購入物件ははたしてどのプランに該当するでしょうか?

おそらく、金利プランA・Bが多いのではないかと思いますのでまずはそちらを見てみましょう。

金利プランA・Bの適用条件は、新築であるか中古であるか、さらに住宅性能によって決まり、各基準のうちいずれか1つ以上を満たすことが必要です(ZEHプランに限り、物件が戸建てかそれ以外(マンションなど)によって決まります)。

以下、基準の内容です。参考にしてみてください。

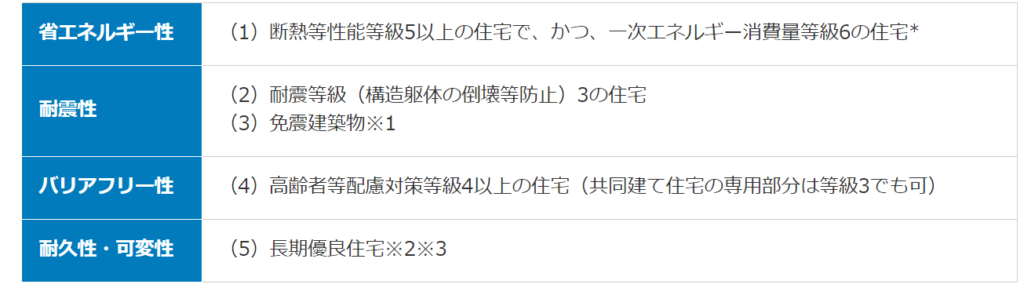

【金利プランA】※新築の場合

出典:住宅金融支援機構ホームページ「【フラット35】Sの対象となる住宅」

https://www.flat35.com/loan/flat35s/tech_plan.html

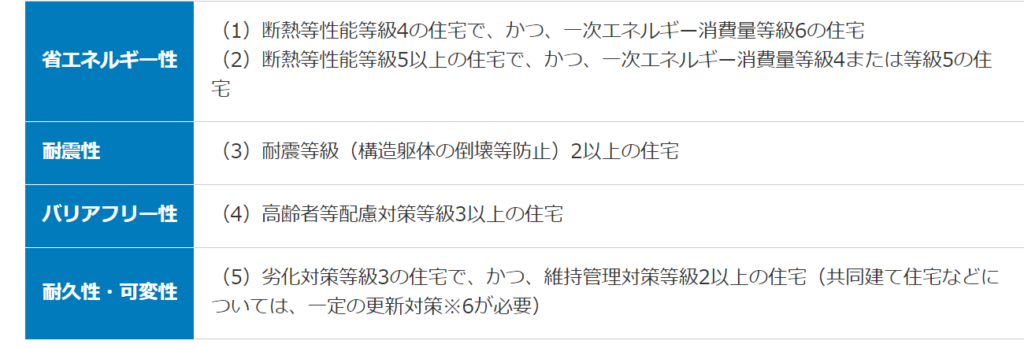

【金利プランB】※新築の場合

出典:住宅金融支援機構ホームページ「【フラット35】Sの対象となる住宅」

https://www.flat35.com/loan/flat35s/tech_plan.html

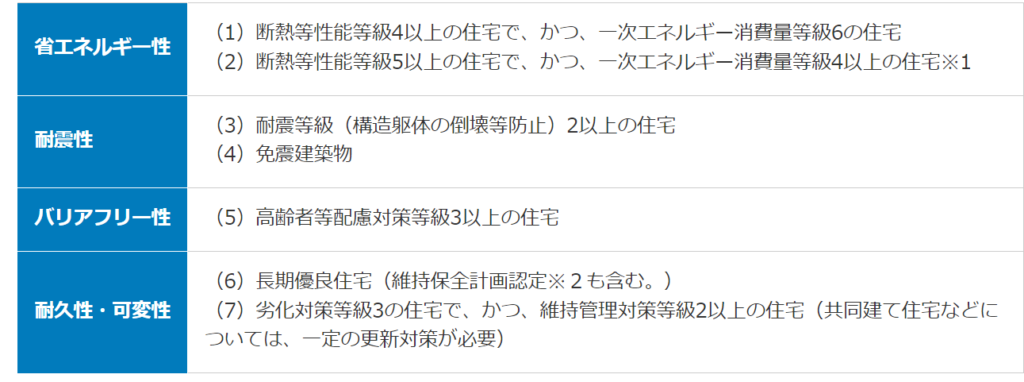

【金利プランA】※中古住宅の場合

出典:住宅金融支援機構ホームページ「【フラット35】Sの対象となる住宅」

https://www.flat35.com/loan/flat35s/tech_plan.html

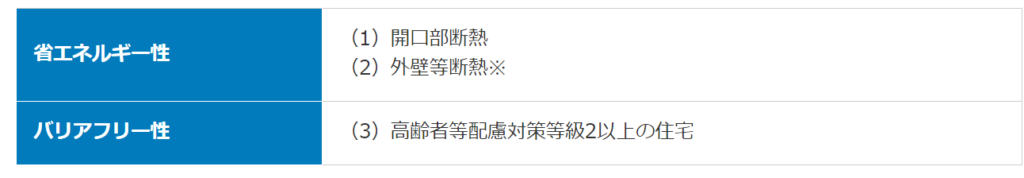

【金利プランB】※中古住宅の場合

出典:住宅金融支援機構ホームページ「【フラット35】Sの対象となる住宅」

https://www.flat35.com/loan/flat35s/tech_plan.html

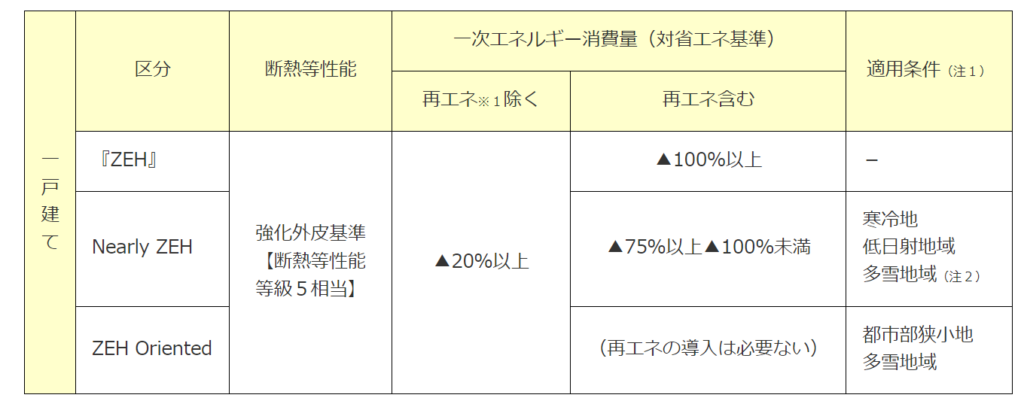

【ZEH】◆戸建ての場合

出典:住宅金融支援機構ホームページ「【フラット35】S(ZEH) 技術基準」

https://www.flat35.com/loan/flat35s_zeh/tech.html

◆戸建て以外の場合

出典:住宅金融支援機構ホームページ「【フラット35】S(ZEH) 技術基準」

https://www.flat35.com/loan/flat35s_zeh/tech.html

住宅ローン返済シミュレーションで返済予定額を確認してみよう

大切なのは実際に借入れ後の返済額の目安を知り、返済の見通しをたて、ご自身のライフプランに組み入れることです。

そこで、住宅ローン返済シミュレーションで返済予定額を確認してみましょう。

以下は、住宅金融支援機構ホームページの返済シミュレーションです。ぜひ活用してみてくださいね。

【毎月返済額から調べる】

【借入金額から調べる】

【現在の年収から調べる】

フラット35sはこんな人におすすめ!

これまで、フラット35sをおすすめする人や向いていない人、フラット35sの申込条件、住宅の技術基準、金利適用条件などをくわしく解説しました。

フラット35sは以下の方におすすめです。

・長期優良住宅を取得予定の方

・自営業の方

・年収に不安があり住宅ローンが借りれるか心配な方

住宅の建物基準が厳し目ではありますが、借りる人の基準はそこまで厳しくありません。

反対に、返済額を抑えることをメインに考える人や頭金を用意できない人にはおすすめしません。固定金利の引き下げによる、フラット35sのメリットが受けられない可能性が高いためです。

自身の取得する住宅の性能をみて、フラット35sに適合する場合は積極的に借入れを検討しましょう。